硅片價(jià)格松動(dòng)后,光伏上游產(chǎn)能過(guò)剩的靴子終于落下。

5月29日,隆基綠能發(fā)布最新的硅片價(jià)格,相比4月27日,其兩款硅片的價(jià)格降幅都達(dá)到了30%。中環(huán)也在6月1日公布硅片價(jià)格,最大降幅達(dá)到24%。

早在公布價(jià)格前一周,在接受36碳采訪時(shí),一位光伏龍頭公司創(chuàng)始人就警告:“(產(chǎn)能過(guò)剩)可能是下個(gè)月,可能是下個(gè)季度,也可能是下半年。當(dāng)然也有可能是到明年才會(huì)發(fā)生,但越發(fā)生得晚,可能下一輪過(guò)剩的程度就會(huì)越強(qiáng)。”

硅片價(jià)格下降似乎預(yù)示著,供需失衡的臨界點(diǎn)已經(jīng)到來(lái)。

正如上述光伏龍頭企業(yè)當(dāng)家人所說(shuō),發(fā)生越晚,過(guò)剩程度可能就越強(qiáng)。從去年年末硅料降價(jià)時(shí),業(yè)界已經(jīng)有產(chǎn)能過(guò)剩的預(yù)期,但因?yàn)槭③釄遢o料不足等原因,硅片的價(jià)格沒有太大的波動(dòng)。然而,硅片價(jià)格最終無(wú)法堅(jiān)挺,產(chǎn)能過(guò)剩終于成為近在咫尺的殘酷現(xiàn)實(shí)。

對(duì)于硅片降價(jià),行業(yè)人士并不意外。

在持續(xù)擴(kuò)張兩年后,業(yè)內(nèi)都在等待新一輪洗牌的到來(lái)。這場(chǎng)產(chǎn)能消化或許會(huì)持續(xù)一段時(shí)間。根據(jù)InfoLink Consulting統(tǒng)計(jì),到五月中旬,硅片環(huán)節(jié)滯銷的庫(kù)存已經(jīng)超過(guò)9GW,庫(kù)存時(shí)間超過(guò)5天。而廠商倉(cāng)庫(kù)里的貨物還在持續(xù)堆積。

這一個(gè)盛夏對(duì)很多廠商來(lái)說(shuō)將寒冷刺骨。過(guò)去幾年盲目擴(kuò)張或冒險(xiǎn)“跨界”的廠商,會(huì)成為最早被沖擊的對(duì)象。

產(chǎn)能為什么過(guò)剩?

從“雙碳”提出后,光伏賽道變得擁擠。可以說(shuō),產(chǎn)能過(guò)剩的結(jié)果在公司們一擁而上時(shí)已經(jīng)埋下伏筆。

如果梳理供需關(guān)系變化,位于最上游的硅料是最重要的瓶頸。硅料建設(shè)投產(chǎn)周期在供應(yīng)鏈中最長(zhǎng),從建產(chǎn)線到產(chǎn)能爬坡最少要15個(gè)月,多則24個(gè)月。而硅片、電池建設(shè)爬坡周期為6-9個(gè)月,更下游的組件只需要3-6個(gè)月。

硅料一旦供應(yīng)不足,會(huì)帶動(dòng)整個(gè)鏈條供需失衡。

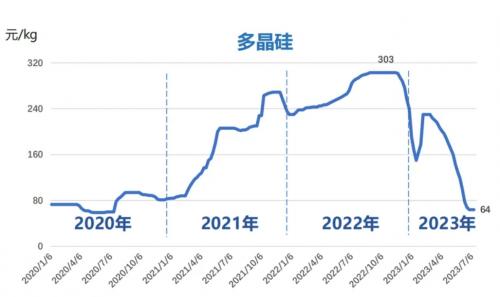

2020年,因?yàn)樾陆咔橥9さ仍颍枇瞎?yīng)并沒有太大增長(zhǎng)。但因?yàn)樘贾泻驼呒t利,中國(guó)國(guó)內(nèi)光伏裝機(jī)量逆勢(shì)上升,在那一年增速達(dá)到24%。硅料價(jià)格在下半年節(jié)節(jié)攀升,硅料價(jià)格到2020末時(shí)已經(jīng)比年中翻了一倍。

硅料行業(yè)主要看幾大龍頭,即通威、大全、保利協(xié)鑫和新特能源的供應(yīng)情況,這幾家公司在2021年都只有少量新產(chǎn)能釋放。

2022年9月7日,通威三期項(xiàng)目,為年產(chǎn)8GW晶硅電池片

需求端則熱情高漲。根據(jù)國(guó)家能源局的數(shù)據(jù),整個(gè)2021年,國(guó)內(nèi)光伏新增裝機(jī)量達(dá)到了54.88GW,為歷年以來(lái)年投產(chǎn)最多的一年。

下游大公司早已先知先覺地鎖定硅料。2020年底到2021年,隆基、天合、晶澳、中環(huán)等幾家龍頭鎖定了大全和新特近20萬(wàn)噸硅料,亞洲硅業(yè)2021年的2.5萬(wàn)噸硅料直接全部供給了隆基。

如果只是龍頭們用長(zhǎng)單鎖定原料還不至于讓供需波動(dòng)太大。紅利之下,不斷涌入的新公司給整個(gè)市場(chǎng)加了把火。不少業(yè)績(jī)平平的公司都想蹭光伏的熱度,如過(guò)去做拖鞋的寶峰時(shí)尚和做汽車零部件的鈞達(dá)股份都做起了電池。行業(yè)中還出現(xiàn)高景太陽(yáng)能、華晟太陽(yáng)能這樣資本+行業(yè)專家+地方政府扶持的創(chuàng)業(yè)公司。

下游擁擠,硅料成為哄搶的資源,買到等于賺到。一時(shí)間,硅料產(chǎn)線成了印鈔機(jī),根據(jù)財(cái)報(bào),通威的歸母凈利潤(rùn)在2021年翻了1倍,大全能源歸母凈利潤(rùn)翻了4倍。

頭部硅料廠商紛紛擴(kuò)產(chǎn)。眼熱高收益的公司也“跨界”進(jìn)入這個(gè)門檻極高的行業(yè)。如原本做玻璃制品的南玻A和信義光能也斥巨資建硅料產(chǎn)線。

不管是老牌龍頭擴(kuò)產(chǎn)還是新入局者,之所以爭(zhēng)先恐后上馬新項(xiàng)目,無(wú)非還是要爭(zhēng)奪供需緊張的窗口期。一般來(lái)說(shuō),硅料成本在3-4萬(wàn)元/噸,最高時(shí)漲到30萬(wàn)元/噸,即便價(jià)格腰斬也收益可觀。只要趕在硅料價(jià)格暴跌前賣貨,就能獲得超額回報(bào)。

產(chǎn)能過(guò)剩在行業(yè)大擴(kuò)產(chǎn)的狂熱之下終究無(wú)法避免。

大浪淘沙

對(duì)產(chǎn)能過(guò)剩的擔(dān)憂直接反映在資本市場(chǎng)。今年以內(nèi),隆基綠能的股價(jià)已經(jīng)下跌40%。

即便如此,產(chǎn)能過(guò)剩后,龍頭并不會(huì)傷筋動(dòng)骨。

一般來(lái)說(shuō),和跨界新人匆忙入場(chǎng)不同,龍頭有自己的投產(chǎn)規(guī)劃,也有資金和資源支持,會(huì)盡量提前布局。以通威為例,它在前兩年硅料價(jià)格處于低位時(shí)就開始擴(kuò)產(chǎn),新產(chǎn)能釋放時(shí)正好趕上上漲周期。

制造行業(yè)中,越新的技術(shù)成本越低。對(duì)這些公司來(lái)說(shuō),擴(kuò)產(chǎn)也是出清落后產(chǎn)能的過(guò)程。當(dāng)硅料價(jià)格快速攀升時(shí),它們可以用更低的成本入場(chǎng),快速搶占份額。

更何況,在這樣一個(gè)規(guī)模效應(yīng)極其明顯的行業(yè),只會(huì)強(qiáng)者愈強(qiáng)。后入場(chǎng)的新人可以在行業(yè)極端缺貨時(shí)獲得訂單,一旦供應(yīng)短缺環(huán)節(jié),將很難和成本低、政府資源深厚的通威、協(xié)鑫、大全競(jìng)爭(zhēng)。

而處于更下游的硅片、組件行業(yè),分化會(huì)更明顯。隆基和TCL中環(huán)兩家龍頭降價(jià)后,其余公司只能跟隨,只有這樣才能盡快出清硅片庫(kù)存。

顯然隆基早就做好了抗沖擊的準(zhǔn)備。在接受36碳等媒體采訪時(shí),李振國(guó)表示隆基現(xiàn)金已經(jīng)儲(chǔ)備了約500億元的現(xiàn)金,這是很多后入局者難以企及的數(shù)字。

寒意很快就傳導(dǎo)至組件環(huán)節(jié),根據(jù)業(yè)內(nèi)人士告訴36氪,組件價(jià)格已經(jīng)跌破1.5元/GW。價(jià)格戰(zhàn)一觸即發(fā)。

可以預(yù)想未來(lái)一兩年,行業(yè)震蕩會(huì)是常態(tài)。產(chǎn)能過(guò)剩最受傷的都是根基不穩(wěn)的中小型公司。

殘酷的洗牌時(shí)刻來(lái)臨后,沒能做一體化布局的“跨界”者和沒有太高技術(shù)含量的下游廠商很難躲開巨浪。

2012年,光伏行業(yè)遭遇寒冬。根據(jù)咨詢公司易恩孚的數(shù)據(jù),那一次沖擊中,光伏行業(yè)生產(chǎn)鏈重要環(huán)節(jié)的生產(chǎn)商數(shù)從901家銳減至704家。

同樣的故事可能很快上演。光伏行業(yè)高速增長(zhǎng)暫時(shí)告一段落。正如李振國(guó)所說(shuō),過(guò)去幾年50-60%的暴增不可復(fù)制,也再難持續(xù),行業(yè)必須適應(yīng)自己適應(yīng)10-20%的正常增速。行業(yè)進(jìn)入常態(tài)后,過(guò)去幾年投機(jī)、狂熱的痕跡也會(huì)逐漸淡去。

來(lái)源:36氪

評(píng)論