據(jù)媒體報(bào)道,自8月26日起,隆基綠能(601012)開(kāi)始對(duì)外向客戶溝通硅片價(jià)格上調(diào),N-G10L產(chǎn)品價(jià)格從1.06-1.08元上調(diào)至1.15元,N-G12R產(chǎn)品價(jià)格從1.2-1.23元調(diào)漲至1.3元。新價(jià)格正式執(zhí)行時(shí)間為8月29日。8月27日,TCL中環(huán)(002129)對(duì)外調(diào)漲硅片價(jià)格,調(diào)整后,G10N1.15元/片,G12RN1.3元/片,G12N1.5元/片。其他多家主流硅片廠商均跟進(jìn)上調(diào)產(chǎn)品報(bào)價(jià),共同推動(dòng)硅片價(jià)格恢復(fù)理性。此外,根據(jù)Infolink,頭部企業(yè)有減產(chǎn)計(jì)劃,實(shí)際的開(kāi)工率變化預(yù)計(jì)將在九月顯現(xiàn)。海通電新預(yù)測(cè),隨著8-9月排產(chǎn)下降,9月初硅片庫(kù)存有望得到改善。

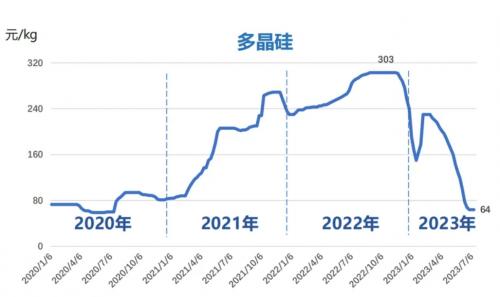

中信建投(601066)研報(bào)分析,從價(jià)格角度看,本輪漲價(jià)的持續(xù)性尚待觀察。從成本端看,近期硅料價(jià)格調(diào)漲原因或是貿(mào)易商在多晶硅期貨上市前夕溢價(jià)提貨,因此并非預(yù)示著硅料基本面出現(xiàn)反轉(zhuǎn),且最近一周硅料價(jià)格已企穩(wěn),因而硅片端成本支撐是否牢靠仍不確定。從庫(kù)存角度看,雖然近期硅片庫(kù)存有小幅去庫(kù)態(tài)勢(shì),但從絕對(duì)量級(jí)看,目前35.5GW的庫(kù)存仍舊處在歷史相對(duì)高點(diǎn),去庫(kù)不僅依賴于減產(chǎn),同樣有賴于下游需求,在組件價(jià)格持續(xù)下跌(TOPCon跌破0.8元/W)的背景下,電池片環(huán)節(jié)情緒較為低迷,故合理推測(cè)認(rèn)為電池片或?qū)Ρ敬喂杵臐q價(jià)接受度相對(duì)有限,硅片基本面目前表現(xiàn)仍舊偏差。

目前隆基尚未公布完整半年報(bào),從中環(huán)半年報(bào)數(shù)據(jù)看,其貨幣資金與交易性金融資產(chǎn)合計(jì)124.15億元,相較23年末的138.98億元下滑14.83億元,若扣除短期借款、應(yīng)付職工薪酬、應(yīng)付稅費(fèi)、一年內(nèi)到期的非流動(dòng)負(fù)債以及其他流動(dòng)負(fù)債,目前中環(huán)的資產(chǎn)變現(xiàn)能力約為73.67億元,相較23年底的83.69億元下滑,而資產(chǎn)負(fù)債率卻由51.83%升至55.32%,杠桿水平健康狀況有所惡化。另外從現(xiàn)金流角度看,24H1中環(huán)經(jīng)營(yíng)性現(xiàn)金流凈額1.28億元,與23年底的51.81億元大幅下滑,若從單季度角度看,24Q2中環(huán)經(jīng)營(yíng)性現(xiàn)金流凈額-1.72億元,已然轉(zhuǎn)負(fù)。目前硅片行業(yè)經(jīng)營(yíng)明顯承壓,因此展望后市,在產(chǎn)業(yè)出清慢于市場(chǎng)預(yù)期的情況下,硅片龍頭企業(yè)有可能在后市轉(zhuǎn)變經(jīng)營(yíng)策略,會(huì)選擇進(jìn)一步下調(diào)開(kāi)工,以修復(fù)自身經(jīng)營(yíng)水平。

總體來(lái)看,受制于目前高庫(kù)存以及弱需求的現(xiàn)狀,本輪硅片價(jià)格反彈或難持續(xù),不過(guò)未來(lái)龍頭企業(yè)經(jīng)營(yíng)策略轉(zhuǎn)變或?qū)⒁欢ǔ潭壬闲迯?fù)供需現(xiàn)狀,故硅片挺價(jià)或預(yù)示價(jià)格將階段性企穩(wěn),短期內(nèi)價(jià)格走弱的空間或相對(duì)有限,但長(zhǎng)期內(nèi)上漲動(dòng)能或不足。此外,日前中共中央政治局召開(kāi)會(huì)議提到“要強(qiáng)化行業(yè)自律,防止‘內(nèi)卷式’惡性競(jìng)爭(zhēng)”,本次龍頭企業(yè)達(dá)成默契調(diào)漲價(jià)格,將有利于進(jìn)一步推動(dòng)光伏產(chǎn)業(yè)高質(zhì)量發(fā)展。

來(lái)源:金融界

評(píng)論